Fékezni kellene, de Matolcsy György jegybankja inkább padlógázzal hasít az úton a válság felé

Surányi György, a jegybank korábbi elnöke azt írta a HVG-ben, hogy szerinte nem volna szabad olyan könnyedén átsiklani a forint leértékelődése felett, mint ahogy az MNB teszi. Attól tart, hogy a magyar monetáris politika provokatív lazasága egy előre pontosan nem látható határon túl olyan támadásnak teheti ki a magyar pénzügyi rendszert, olyan bizalomvesztést okozhat, ami jelentős tőkekivonáshoz, forintgyengüléshez, végső soron az infláció senki által nem kívánt felgyorsulásához vezethet. Karsai Gábor, a GKI Gazdaságkutató vezérigazgató-helyettese szerint a magyar gazdaság túlfűtött, érthetetlen tehát, hogy a jegybank az alacsony kamattal még mindig a növekedést akarja ösztönözni. Sokkal inkább fékezni kellene a gazdaságot, és arra az időre tartalékolni a növekedést segítő eszközöket, amikor beköszönt a mostanra már gyakorlatilag minden szakértő által előre jósolt nemzetközi recesszió.

– A globális hangulatváltozás, vagyis a növekedés lassulásától vagy esetleg egy recessziótól való félelem miatt a régióban is gyengülnek a devizák, ez nem specifikusan magyar történet. Amögött viszont, hogy a forint esetében a mérték nagyobb, a laza monetáris politika és az igen negatív hazai reálkamat áll – erősítette meg Nyeste Orsolya, az Erste Bank vezető elemzője.

A világban jelen lévő hangulatváltozásnak nagyon sok összetevője van. A Donald Trump-féle „America First” gazdaságpolitika, illetve az azzal összefüggő kereskedelmi háború talán a legnagyobb bizonytalansági tényező. Az Egyesült Államok és Kína között zajló nagyhatalmi rivalizálás tartogathat váratlan meglepetéseket. Az, hogy a kínai gazdaság lassul, különösen fontossá teszi az ázsiai országnak, hogy nyerő pozíciókat szerezzen. A Magyarország számára legfontosabb német gazdaság is nehézségekkel küzd. Az idei második negyedévben már csökkent a GDP, és ha ez a harmadik negyedévben is így marad, akkor Németország hivatalosan is recesszióba lép. Az Egyesült Királyság a Brexittel küzd, Olaszországban a bankszektor áll gyenge lábakon, Törökországban, Argentínában, Venezuelában pénzügyi válság van. Az unió is számos kihívással néz szembe mostanában. A jósolt szélsőjobb áttörés elmaradt ugyan, de maga a szervezet a „béna kacsa” állapotában van. A közösség gazdasága második éve lassul, az Egyesült Államokkal pedig folyamatosan romlik a kapcsolata.

– A befektetők kockázatvállalási hajlandósága világszerte csökken, ha nem lenne a speciális magyar ok, akkor is gyengülne a forint – mondja Török Zoltán, a Raiffeisen Bank vezető elemzője. – De van. Egyrészt Magyarország külső egyensúlyi pozíciója folyamatosan romlik. A korábban meglévő külkereskedelmi többlete az elmúlt két évben gyakorlatilag elfogyott, az importigényes lakossági fogyasztás növekedése és az államilag generált beruházási boom miatt a folyó fizetési mérlegben hiány van. Márpedig a befektetőknek sokat mond az az egy mutató is, hogy a folyó fizetési mérleg jelenleg deficites.

Török Zoltán szerint ha ezek a körülmények és az alacsonyan tartott reálkamat nem lenne elegendő, akkor is érvényesülnének a piaci struktúrából eredő hatások.

Mint mondja, a londoni nagy befektetési bankok mindegyikének van spekulációs tevékenysége is, pénzt akarnak csinálni, ha lehet, minél gyorsabban. Ebből a szempontból a forint kitüntetett helyzetben van a régióban. Egyrészt likvid, vagyis van forgalom a piacán, tehát lehet vele játszani, másrészt az alacsonyan tartott alapkamat miatt nem drága ellene spekulálni. Ha pedig arra játszanak, hogy a forint gyengül, akkor az egy idő után be is következik, ahogy meg is történt az elmúlt hetekben. Amikor majd kiárazódnak ezek a spekulatív befektetések, a jelenlegi 335 forintos euróárfolyam 325-330 forint körül nyugodhat meg. Az év eleji erős forint is spekuláció eredménye volt, akkor ugyanis sokan azt várták, hogy az MNB alapkamatot emel, és ezzel megerősíti a forintot.

Arra a kérdésre, hogy a jegybank vajon jól teszi-e, hogy nem száll be ebbe a játékba, Török Zoltán azt mondja: igen, mert ha felvenné a kesztyűt, pontosan lehetne tudni, hogy mire kell spekulálni. Járai Zsigmond MNB-elnöksége alatt például a jegybanknak konkrét árfolyamcélja volt, amit kiválóan meg lehetett támadni, ugyanakkor az MNB-nek minden körülmények között védenie kellett. Most lebegő árfolyam van, nincs „tól-ig” célja a jegybanknak, cserébe nem is kell ugrania, amikor spekulációs tevékenységet észlel.

– A lebegő árfolyamrendszerből szigorúan véve az következik, hogy a mozgásokat a kereslet-kínálat törvényei alakítják, és ebbe nem kell beavatkoznia senkinek – mondja Nyeste Orsolya. – Ha kötött árfolyamrendszer lenne, vagy egy meghatározott sávban mozoghatna a forint, a gazdaságpolitika operatív beavatkozási kötelezettsége egyértelműbb lenne. Az MNB vélhetően akkor fog tenni bármit az árfolyam gyengülése ellen, ha úgy ítéli meg, hogy a gyengébb forint miatt tartósan is elvétheti az inflációs célt. Kommunikációjuk szerint azonban ettől nem tartanak.

– Nem szabad elfelejteni azt a tényt sem, hogy a forint gyengülése nyereséget termel az MNB-nek már csak azzal is, hogy a korábbi devizatartalékát váltja át az aktuálisan magasabb árfolyamon – figyelmeztet Karsai Gábor. – Holott a jegybank tevékenységét nem a nyereségesség minősíti, és egyébként is, ami itt nyereséget jelent, az az államadósság devizából álló részén veszteségként jelentkezik.

Az MNB mindenesetre nem aggódik. Az elmúlt hetekben kormányzati körökből többféle nyilatkozat is elhangzott az árfolyammal kapcsolatban, az egyetlen, akinek nem tetszik a jelenlegi helyzet, az Varga Mihály. A közgazdász vándorgyűlésen a pénzügyminiszter azt mondta: „A jelenlegi világgazdasági helyzetben, amikor romlanak a globális növekedési kilátások, akkor kiszámítható, stabil forintárfolyam kell. A befektetők számára komoly aggodalom, ha nem stabil a deviza, és a munkavállalók bérnövekedése is elveszik, ha leértékelődik a forint.”

Nem sokkal később Matolcsy György jegybankelnök a Növekedés.hu oldalon válaszolt. „Miért is ne lehetne kétségbe vonni egy pénzügyminiszter szavait, ha ellentmondanak a nemzet vágyainak és a hivatalban lévő kormány terveinek? – tette föl a kérdést. – Miniszterünk szerint a forint árfolyamának stabilnak kell lennie. Mi lenne a miniszter szerint a stabil árfolyam: 330/320/310 vagy 300 forint/euró, esetleg 240 forint/euró, mint 2008 tavaszán?” Hangsúlyozta, szemben a pénzügyminiszterrel, a magyar jegybanknak nincs árfolyamcélja, mert tartja magát az MNB-törvény előírásaihoz. A teljes árstabilitást őrzi, ráadásul másokkal szemben eléri az inflációs célját. Az aggódó Varga Mihálynak Matolcsy azt is megüzente: „Jó hírem van, az aranykornak nincs vége, még évtizedekig tart, és a végén sikeresen felzárkózunk a nyugati fejlettséghez és életminőséghez.”

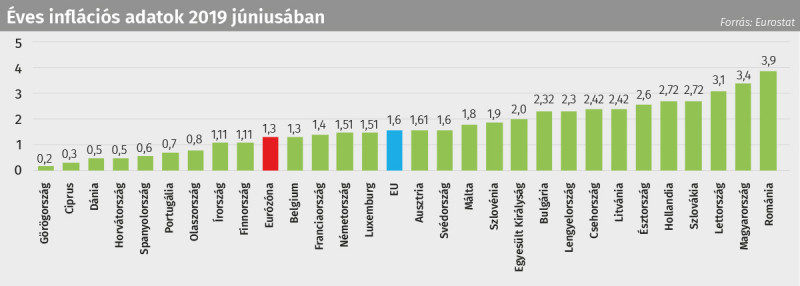

Karsai Gábor sem annyira optimista, mint a jegybankelnök. Mint mondja, egy deviza gyengítése általában olcsóbbá teszi az adott országot, ugyanakkor Magyarország számára ennél sokkal inkább a versenyképesség javítása lenne fontos. Olcsónak már most is elég olcsó. A költségvetés számára az inflációnak – többek között a gyengülő forint miatti – erősödése ugyan pluszbevételt hoz, de a kiadási oldalon az emelkedő árak számos feszültséget okoznak. Bár a nyugdíjak inflációkövetését törvény garantálja, de más területeken – például az egészségügyben – ez a kormány jóindulatától, az egyes ágazatok lobbierejétől függ. Karsai szerint nem jó irány az sem, hogy az alacsony kamatokkal az MNB mindenáron a növekedést akarja ösztönözni. A magyar gazdaság túlfűtött, a növekedési üteme nem tartható, sőt fékezni kellene, hogy amikor majd jön a világgazdasági lassulás, akkor legyenek olyan eszközök, amelyekhez hozzá lehet nyúlni a gazdaság serkentése érdekében. Szerinte elég szétnézni a környezetünkben, és látszik, hogy példa nélküli az MNB rendkívül laza monetáris politikája. A cseh jegybank például azonnal kamatot emelt, amikor gyorsult az infláció az országban. Az MNB pedig nem lépett, holott a drágulás üteme Románia után nálunk a legnagyobb az EU-ban.

Mint mindig, amikor a forinttal problémák adódnak, azonnal előkerül az euró bevezetésének kérdése.

– Folyamatosan gondolkodni kell rajta, tekintettel arra, hogy tudomásom szerint nincs kívülmaradási jogunk, uniós csatlakozásunkkal az euró bevezetését is vállaltuk – mondja Nyeste Orsolya. Hozzáteszi, a 2008-as válság után érezhetően gyengült a közös európai deviza vonzereje, különösen a déli országok problémái hathattak riasztóan. Ráadásul a maastrichti konvergenciakritériumok életszerűsége is megkérdőjeleződött.

Arra a kérdésre, hogy volt-e már korábban ideális időpont az eurózónához történő csatlakozásra, Nyeste Orsolya azt válaszolja: nem tudja, mert a dolog sok tényezőtől függ. Úgy tűnik, hogy például Szlovákia összességében jól jött ki abból, hogy a válság előtt csatlakozott, a görögöknek viszont valószínűsíthetően kint kellett volna maradniuk. De számít a régiós országok stratégiája is: ha mindenki csatlakozott volna, csak mi nem, valószínűsíthetően jóval nagyobb lenne a növekedési veszteség, mint így. Ha viszont a környező országok mind csatlakoznak, nem lesz célszerű kívül maradni. Nagyon úgy néz ki, hogy az integráció mélyebb szintje nélkül problémás marad az euróövezet működése, azaz maga a monetáris unió is reformokra szorul, lehet viszont, hogy ennek érdemes megvárni a végét. Egy jól működő unióhoz való csatlakozás szinte biztosan növekedési többletet hozna.

– Kimaradni bűn, de rosszul csatlakozni több mint bűn, hiba – mondja Karsai Gábor. Ha ugyanis bekövetkezik a Brexit, az EU összgazdaságának 85 százaléka az euróövezethez fog tartozni. Vagyis a gazdasági és pénzügyi döntések még inkább az eurót használó országok kezében összpontosulnak. Ha nem csatlakozunk ide, az Magyarország számára nemcsak politikai, de gazdasági zárványt is jelentene. Ugyanakkor az euró nem csodaszer, míg Szlovákia sikeresen, addig Szlovénia kevésbé eredményesen csatlakozott, de ez jelentős részben az érintett országok eltérő gazdaságpolitikájának volt a következménye.

A közgazdász szerint csak azért, mert Magyarország képes teljesíteni az maastrichti követelményeket – egyébként jelenleg például az inflációs kritériumtól nagyon messze van –, nem szabad belépni. Amíg ugyanis a gazdaságpolitikának és az érdekegyeztetésnek nincsenek kiépítve az intézményes, piackonform és demokratikus fórumai, nagy a veszélye a felelőtlen vagy éppen populista gazdaságpolitikának, amelynek kezeléséhez jól jöhet az önálló árfolyam-politika. A jelenlegi gazdaságpolitika és NER keretei között valóban veszélyes lenne az euró bevezetése. Az euró előnyeinek eléréséhez a gazdasági rendszeren kellene változtatni – állítja Karsai Gábor.

Török Zoltán szerint a sikeres bevezetés szempontjából fontos szerepe van a gazdaság szerkezetének is. Horvátországban például amellett, hogy a kuna stabil, az emberek devizában adósodtak el, az eurót aktívan használják, például az ingatlanok euróban cserélnek gazdát, a turizmusban is inkább a közös valutát használják.

Nincsenek tehát egyértelmű álláspontok az igen vagy a nem mellett. Illetve akad, akinek mégis van.

Schiffer András, az LMP korábbi társelnöke egy beszélgetésen nemrég azt mondta: „Azok a pártok, amelyek az euró minél korábbi bevezetését követelik, nettó hazaárulást követnek el.” Ezt azzal indokolta, hogy azok az országok, amelyek a közös valutát bevezették, lemondtak a saját jegybankról, az alapkamat megállapításáról és az árfolyamok befolyásolásáról, azaz jelentősen csökkent a szuverenitásuk.